- 你的位置:开云官网登录入口 开云app官网入口 > 新闻 > 开云「中国」Kaiyun官网登录入口同比加多16.48%-开云官网登录入口 开云app官网入口

开云「中国」Kaiyun官网登录入口同比加多16.48%-开云官网登录入口 开云app官网入口

热门栏目

自选股

数据中心

行情中心

资金流向

模拟交游

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟交游

客户端

开端:湖畔新言

第一部分 2024年行情转头

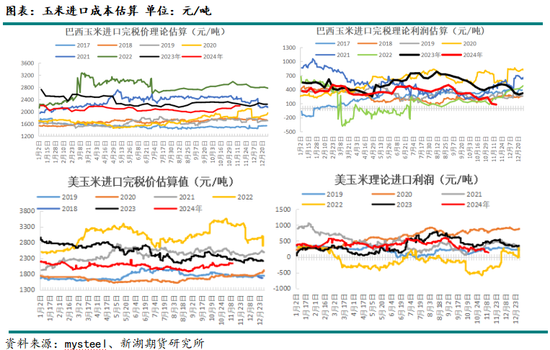

2024年,玉米旧作增产、入口巴西玉米广阔到货,季节性售粮压力与入口玉米压力开释时代点重合,加重下层售粮阶段价钱跌势,三季度在宏不雅身分扰动巨额商品普跌行情下,玉米价钱再度下探,跌破新季玉米接济本钱线,四季度玉米季节性卖压开释,港存冲高毒素问题表示,价钱再破年内新低。

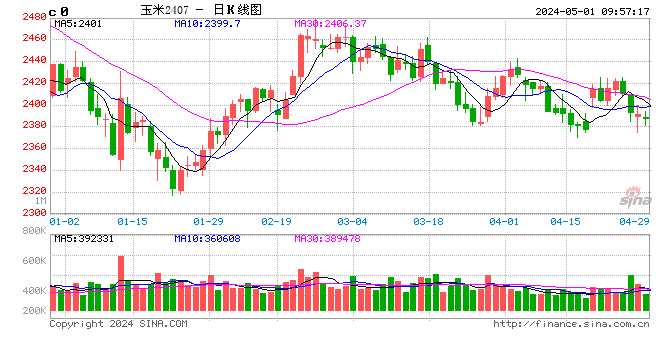

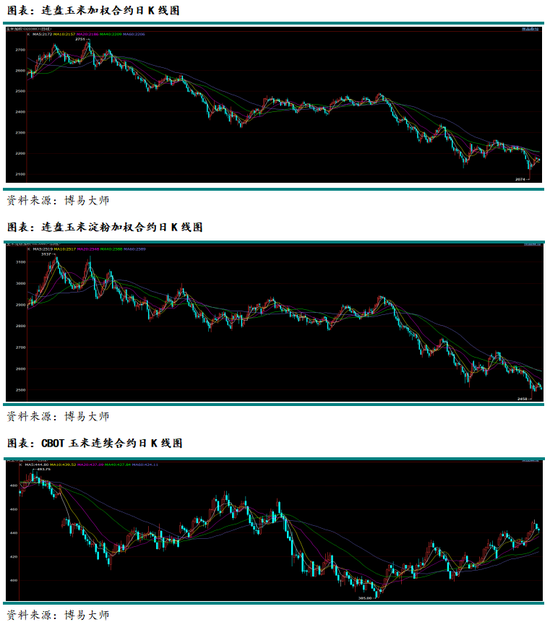

一、连盘玉米

2023年9月-2024年1月中旬,多重供应叠加开释,价钱大幅下降。

新季玉米丰产上市与巴西入口玉米辘集到港时代重复,前期成交定向稻谷也在陆续出库,多重供应增量预期下玉米期现货价钱破位下降。 新季玉米同比增产市集预期一致,且9月份开动入口巴西玉米进入辘集到货阶段,廉价入口替代品供应加多,定向稻谷拍卖亦在出库供应,华北收割完毕偶合辘集上市阶段,东北新作高开后下层售粮积极,10月份多元供应增量预期下玉米期现货价钱跌势顺畅。进入11月东北贯穿经历多轮暴雪天气影响,阻断下层上量导致现货价钱反弹明显,供应压力后置,11月下旬跟着降雪影响淡化,在季节性供应压力和前期降雪阻断的售粮压力辘集开释预期下,盘面快速下探,全合约贴水现货。因入口玉米廉价冲击,贸易要领内贸玉米走货贫苦,悲不雅预期升温,内贸玉米采购意愿进一步下降,导致下层卖压开释有限,12月中旬玉米价钱加快下破。元旦隔邻,中储粮增储收购陆续启动,但收购量相对较小,价钱仍鄙人跌。1月11日,中储粮荒原公开导文称要增储,但在卖压开释阶段仅减慢了玉米价钱下降的势头,仍未编削陆续下破的趋势。本领深加工利润走高,发扬亮眼,但对玉米期现货价钱阶段性撑持有限。

2024年1月下旬-6月,供应压力缓解,价钱稳中偏强运行。

下层余粮减少压力缓解,入口巴西玉米到货压力亦已开释完,配合策略增储提振,玉米价钱触底反弹,但因市集惦念后续各样策略粮投放压力,反弹后盘面区间轰动。1月下旬,在巨额商品反弹及股市回暖提振下,连盘玉米先于现货企稳反弹,且售粮程度较快,后续不管是余粮压力如故入口压力皆有明显减轻,市集全体心态有所好转。年后寒潮天气减慢地趴粮上市节拍撑持价钱,且利多策略陆续出台:取消入口储备玉米投放、发布第二批增储收购公告、分娩者补贴以及加多食粮交易储备畛域会议,均推升玉米期现价钱,玉米市集购销活跃,企业玉米库存均有加多。3月下半月,市集音讯称2023年景交的定向稻谷仍有400万吨未出库,因贸易要领对后市预期并不乐不雅,持粮相识并不坚定,且各要领玉米库存已积累,以糙米加工音讯为机会,玉米盘面价钱阶段性走弱。二季度玉米盘面走势轰动,利空身分主要在于市集惦念后续各样策略性粮源投放及小麦上市压力,限定盘面上行能源,盘面价钱触及区间高位后回落预期较强。本领利多驱动主要在于小麦增储陆续启动、定向稻谷仍未投放、入口储备玉米投放量少,供应端压力竣事均不足预期,叠加天气影响,6月份的华北干旱以及6月底的黑龙江洪涝灾害均推升盘面。

2024年7月-9月,商品普跌心态悲不雅,价钱再度大幅下降。

巨额商品普跌拖累玉米价钱,市集去库意愿升温、贸易走货贫苦市集厚谊越发悲不雅,新季玉米上市在即低本钱亦扩宽盘面下行空间。 本年三季度,宏不雅身分影响下,股市及巨额商品呈现普跌走势,玉米品种亦奴才下行。基本面来看,新麦上市小麦出现替代上风、入口高粱大麦库存高位,比价上风亦胜玉米,而关连策略粮供应压力仍有开释担忧,贸易去库意愿较强,导致畅达要领玉米供应不时宽松,玉米期现价钱共振下降,部分企业停收更是推升市集悲不雅厚谊,下流减少采购,贸易积极去库,恶性轮回加重玉米价钱下降。8月下半月玉米价钱少顷反弹,现货端经历前期去库后供需旯旮好转,且新季玉米延期上市预期较高、亦存减产预期,市集对新作题材利多交游意愿较强,配合巨额商品及农家具板块均有企稳反弹迹象,连盘玉米亦快速反弹。9月份玉米盘面再度奴才巨额商品下探,基本面来看,华北新季玉米陆续收割上市价钱压力较大、东北新作收割在即,辽宁水泡粮亦当先廉价上市供应、中储粮网入口玉米投放量慢慢加多,而新季利多题材已交游过,未有新的利多驱动,且新季玉米接济本钱同比大幅下降,市集悲不雅厚谊下,9月下旬盘面玉米价钱下破新作接济本钱线。

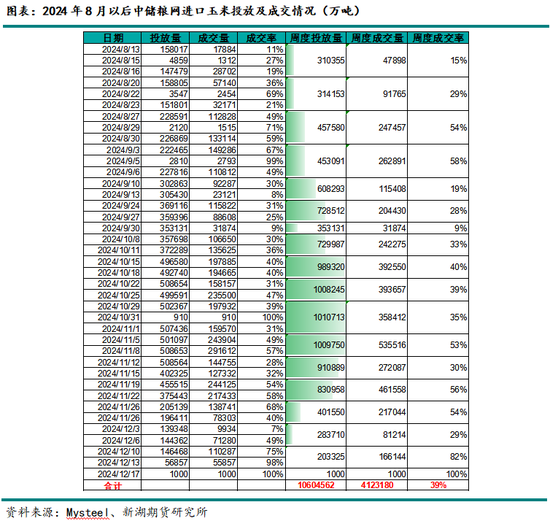

2024年9月底于今,季节性上量阶段,价钱反弹轰动后再度下降。

宏不雅策略提振,玉米价钱低位策略堵入口、增储备,市集作念多意愿加多,但受制于新季玉米本钱偏低、季节性卖压以及粮源霉变问题,盘面轰动走弱,本领再创年内新低。9月底隔邻,玉米市集悲不雅厚谊开动好转,国度策略提振下股市、商品市集投资氛围向好,玉米市集亦有国度收储据说流出,以及玉米淀粉出口放开关连音讯提振,加多市集看多厚谊,连盘玉米反弹走势明显,不外新季玉米偶合广阔收割上市阶段,限订价钱反弹幅度。10月下旬市集据说称本年将在东北增储2000万吨,大幅高于此前预期数目,对市集提振明显。跟着下层玉米上量加多,增储亦不竭落地撑持价钱,且本年我国入口玉米及谷物策略收紧,下流对内贸玉米采购需求加多亦撑持价钱。不外本年玉米收割后水分大、气温高,霉变情况突显,且该部分粮源急于出售,本年下层售粮程度同比偏快,北港玉米集港量、下海量大幅高于往年同期,供应压力前置,利空当下玉米价钱,在库存及粮指责题压力下,玉米期现价钱均在12月创年内新低。

二、CBOT玉米

2023年9月-2024年2月,当季好意思玉米丰产供应宽松预期不竭强化,季节性上量压力及南好意思玉米廉价挤占市集,导致好意思玉米价钱不竭轰动下探。9月份好意思农供需论说中新年度玉米产量预估不测上调,利空影响明显。好意思玉米收割进展获胜,季节性供应压力预期下盘面走弱,叠加巴西二季玉米广阔出口,挤占好意思玉米出口需求,亦压制好意思盘。10月份好意思农供需论说少顷利多,南好意思干旱影响物流亦撑持好意思玉米,但后续南好意思降雨预期及新作上市压力不竭拖累盘面下降。11月好意思农供需论说利空明显,单产、产量及期末库存均高于此前分析师预期,产量鼎新高盘面陆续下探。好意思玉米价钱低位阶段出口销售预期有所好转,屡次周度出口销售数据高于市集预期,11月底开动重现对华出口销售亦增添市集出口需求复原信心。1月份好意思农供需论说不测陆续调高好意思玉米产量达创记载高位,期末库存亦大幅抬升,2月份好意思农年度论坛上预测2024/25年度期末库存为近37年以来最高值,强化改日一年供应更为宽松的预期,配合当期南好意思玉米远景向好,阿根廷仍是创记载丰产预期,致好意思玉米跌势加重。

2024年3月-6月前半月,好意思农论说不竭向下修正下一年度玉米供应宽松预期,且市集对新季玉米滋永久存天气升水交游意愿,好意思盘玉米轰动略偏强运行。 好意思农接济意向论说下调新一年度好意思玉米产量预期,6月份好意思农供需论说上调了新一年度好意思玉米需求预期,库消比均较此前的预测论坛预测值明显下降,缩小了市集主体对新一年度的供应宽松预期。巴西出口窗口期已过,乌克兰玉米比价上风不足好意思玉米,带动好意思玉米出口销售预期,4月份好意思国允许夏日在寰宇范围内销售E15,亦带来利多撑持,同期阿根廷因为叶蝉大面积传播导致玉米产量预期大幅下降,均撑持好意思玉米价钱。

2024年6月下半月-8月,好意思玉米滋长精熟,天气市未能交游,新季玉米丰产预期再度加强,好意思玉米盘面大幅下降。6月底好意思农公布好意思玉米接济面积论说,有计划本年好意思国玉米接济面积为9150万英亩,高于分析师预测的9030万英亩。7月中旬,好意思农供需论说,提高了新旧两季玉米出口和需求用量,库消比环比下降,激发空头少顷回补,不外市集仍对上调后需求端的竣事有疑。新季玉米作物优良率多好于市集预期,天气市利多没能交游,陆续压制盘面。8月份周边新作收割,好意思玉米优良率较好,新季玉米丰产预期加强,当地农户积极出售旧作玉米库存,阶段性供应加多。8月下旬隔邻Profarmer教练东说念主员的教练结束增强了市集对好意思玉米丰产的预期,盘面进一步下破。

2024年9月于今,新年度好意思玉米供应宽松预期前期交游较为充分,产量有向下修正预期,且廉价带来出口销售预期向好,好意思玉米轰动偏强。 跟着好意思玉米价钱的走低,出口销售节拍不竭加快。巴西二季玉米因产量同比下降出口预期低于去年。欧盟、乌克兰以及俄罗斯受颠倒高温天气影响玉米产量,入口玉米需求预期加多,对好意思玉米出口有一定程度的利好撑持。9月底好意思农季度玉米库存数据较分析师预测值低了近1亿蒲,好意思盘玉米应声高涨。国庆本秉承地缘政事垂危局面加重影响,原油市集大幅高涨亦提振好意思玉米价钱。10月和11月份好意思农供需论说均下调好意思玉米产量预期,12月份好意思农供需论说上调了需求预期,库消比环比不时下降,撑持好意思玉米反弹。10月份以来,好意思玉米出口销售数据也十分苍劲超市集预期,不外在季节性收货压力仍压制好意思玉米上行能源。市集担忧特朗普上任青年物燃料策略变化禁绝好意思国国内玉米需求,亦施压好意思玉米价钱。

第二部分:影响身分分析

一、海外市集供需

比年来,我国入口玉米数目仍在千万吨以上,但入口好意思玉米数目逐年大幅下降,本年4月份,我国收紧入口玉米策略,而后月度入口玉米数目同比大幅下降,国表里玉米价钱的关联性缩小,但从好意思盘玉米和连盘玉米价钱走势上看,大节拍上仍有较高的重合度,且市集亦有来岁一季度隔邻放开入口玉米策略的据说,寰球玉米的供需形状对国内玉米价钱走势仍有较大的参考价值。

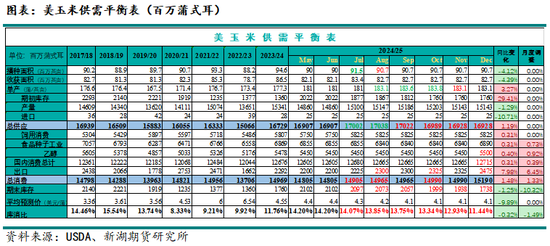

1、好意思玉米出口等各项需求苍劲,当旧年度期末库存及库消比预期均已低于上一年度,撑持价钱走势向好

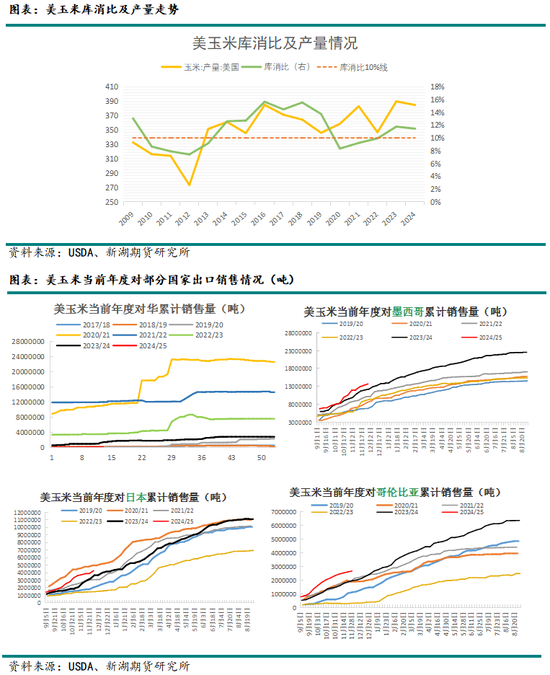

好意思国农业部12月供需论说炫耀,2024/25年度好意思玉米接济面积同比减少4.12%,收货面积同比减少4.39%,单产为183.1蒲/英亩,为创记载单产同比提高3.27%,最终产量为151.43亿蒲式耳,是历史第三个产量高点,低于2023/24年度的153.41亿蒲,以及2016/17年度的151.48亿蒲,同比减少1.98亿蒲式耳,同比降幅为1.29%。需求端全体同比呈加多态势,其中酒精行业对玉米用量需求同比上调0.4%,笔据好意思国能源信息署发布的《谷物加工及副家具分娩论说》和酒精分娩周报数据炫耀,本年9-11月本领酒精分娩中的玉米用量创下2017年以来的最高水平。好意思玉米饲用消费同比加多0.31%,共计国内总消费同比加多0.31%;出口预估值上调至历史第二高位,同比加多1.83亿蒲式耳,同比增幅为7.98%,好意思国农业部出口销售周报炫耀,结束11月28日当周,2024/25年度迄今好意思国玉米销售总量为3419万吨,比去年同期提高32.8%,好意思玉米价钱低位下出口销售需求苍劲。全体导致好意思玉米期末库存降至17.38亿蒲式耳,同比减少1.25%,库消比为11.44%,略低于去年同期。

好意思国农业部本年2月份公布预测论坛数据,创记载的总供应压力及高企的库消比压制着好意思玉米价钱走势,不事后续接济意向论说以及从5月份开动逐月发布的2024/25年度好意思玉米供需均衡表,其中的库消比数据均是呈现陆续调降的趋势,截止12月份最新供需均衡表发布后,好意思玉米的库消比也曾从2月份预测论坛的17.22%,降至11.44%,致使也曾略低于去年同期的库消比水平,这主淌若得益于新年度需求端苍劲的预期,尤其是出口需求。

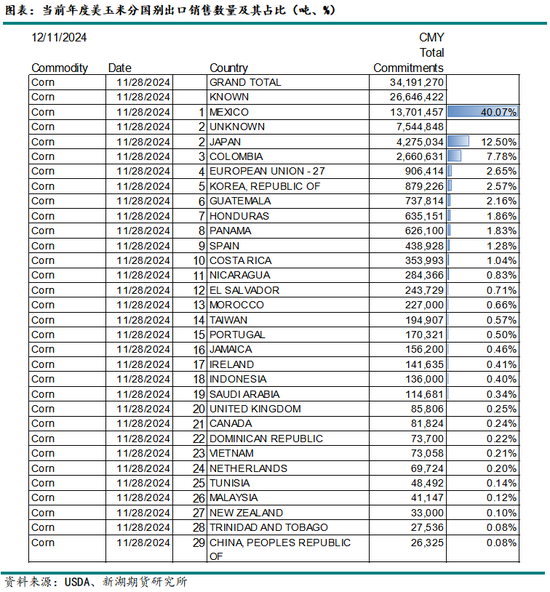

墨西哥仍然是好意思国玉米的主要买家,好意思农周度出口销售数据炫耀,截止11月28日,墨西哥当旧年度总共采购好意思玉米1370万吨,同比加多12.01%,占好意思玉米现时出口销售总量的40.1%。放弃未知指标销售754万吨好意思玉米外,当旧年过活本是好意思玉米第二大出口国,截止11月28日,日本总共采购好意思玉米427.5万吨,同比加多16.48%,占好意思玉米现时出口销售总量的12.5%。当旧年度哥伦比亚是好意思玉米第三大出口国,数目为266.1万吨,同比加多35.3%,占好意思玉米现时出口销售总量的7.8%。而我国上一年度同期是好意思玉米的第四大出口国,当旧年度我国采购好意思玉米数目仅为2.6万吨,同比减少98.1%,占好意思玉米现时出口销售总量的比重仅为0.08%。

本年四季度好意思玉米价钱低位,是好意思玉米出口销售隆盛的主要原因,传统好意思玉米入口国趁廉价抓紧采购好意思玉米,本年11月份特朗普当选总统,主流入口国亦惦念其会加多后续的采购难度,11月25日,特朗普暗示,将对墨西哥和加拿猛进入好意思国的系数家具征收25%关税。策略后续对好意思玉米出口仍有扰动担忧,不外好意思国农业部出口销售周报炫耀,结束11月28日当周,2024/25年度迄今好意思国玉米销售总量为3419万吨,比去年同期提高32.8%,而好意思玉米供需论说中出口量同比增幅为8%,年度出口任务完成预期仍较高。陪同好意思玉米的库消比降至比年来同期水平,需求加多预期下,供应宽松预期缩小,撑持好意思玉米价钱反弹向好。

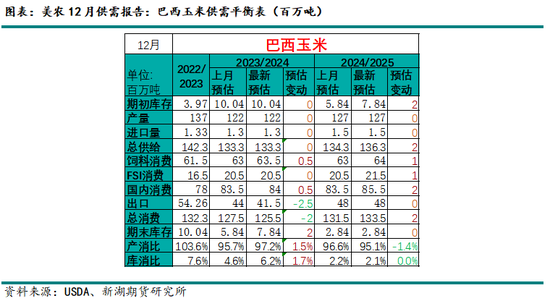

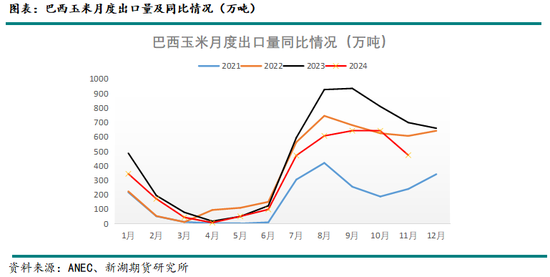

2、巴西玉米产量、出口量双降,2024/25年度产量预期同比加多,因其国内需求向好,新一年度出口量预期不合较大

2023年巴西玉米产量达历史新高,2024年产量同比下滑,12月份好意思农供需论说炫耀巴西玉米2023/24年度产量预估为1.22亿吨,同比降幅为11%,出口量预估4150万吨,同比降幅为23.5%。年度出口量预期已不足好意思国,好意思国再度成为寰球第一大玉米出口国,此前在2022/23年度巴西初度成为寰球第一大玉米出口国。12月份好意思农供需论说炫耀巴西玉米2024/25年度产量预估为1.27亿吨,同比增幅为4.1%,出口量预估4800万吨,同比增幅为15.7%,产量及出口量均有加多预期。

巴西谷物出口商协会(ANEC)测度12月份巴西玉米出口量降至360万吨,低于去年12月的646万吨,也将是6月以来的最低月度出口量。2024年(1至12月)巴西玉米出口量测度达到3762万吨,较2023年的创记载出口量裁汰32.3%。

不外巴西新一年度玉米产量同比加多预期较强,筹商机构AgroConsult12月份有计划2024/25年度巴西玉米产量将达到创记载的1.327亿吨,比上年的1.282亿吨加多3.5%。其中二季玉米产量将达到1.073亿吨,因为二季玉米接济面积将达到创记载的1780万公顷,同比提高5%。2024/25年度巴西国内玉米消费量将提高到9520万吨,高于上年的8800万吨,这不仅因为巴西卵白行业需求精熟,也和玉米酒精产能延迟联系。巴西玉米出口将提高到4200万吨,高于2023/24年度的3850万吨。

巴西农业手下属的国度商品供应公司CONAB在12月月报中称,有计划2024/25年度巴西玉米产量11963.3万吨,同比加多393.6万吨,同比增幅为3.4%。有计划2024/25年度巴西二茬玉米产量9463.1万吨,同比加多437.6万吨。2024/25年度巴西玉米出口量测度为3400万吨,和上月预测持平,低于上年的3600万吨,将是2020/21年度2082万吨以来的最低出口量。国内消费量测度为8703万吨,和上月预测持平,高于上年的8424万吨,亦然创记载高点。

概括各家机构对巴西玉米产量及出口的预期来看,2023/24年度产量和出口广阔是下降预期,因为玉米价钱低以及惦念背面的拉尼娜影响,接济户玉米接济意愿下降,2024年巴西玉米播撒面积下降,在玉米酒精产能延迟下巴西玉米的国内消费量预期是提高的,双重身分下2023/24年度巴西玉米出口量下降,巴西玉米供应我国主淌若9月份到次年1月份,因而对于我国玉米新年度(2024/25)而言,巴西玉米供应我国主淌若巴西当地2023/24年度的二季玉米(2024年产),供应同比持下降预期。市集对巴西玉米2024/25年度产量预期相对一致,在玉米价钱回升影响下,巴西玉米接济面积预期加多,但对于2024/25年度巴西玉米出口预期市集存在不合,同比增减不一,持同比加多不雅点主要来自于产量端的加多预期,持同比减少不雅点主要来自于对巴西国内玉米消费看好的预期,巴西2024/25年度出口玉米情况主要影响到我国2025年四季度的入口情况,仍需移动巴西玉米滋永久天气情况过火国内需求情况。

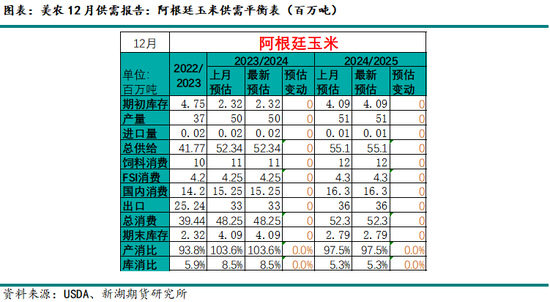

3、阿根廷玉米受病虫害影响产量大幅下滑,亦导致2024/25年度玉米接济面积预期同比下降,单产亦有担忧

2022/23年阿根廷玉米受极点干旱天气影响严重减产,2023/24年度本应丰产的年份,却出现玉米叶蝉病,对晚熟玉米的单产酿成影响,产量预期较前期大幅下降,但仍高于上一年度玉米产量。12月份好意思农供需论说炫耀巴西玉米2022/23年度产量为3700万吨,2023/24年度产量预估为5000万吨,同比增幅为35.1%,出口量预估3300万吨,同比增幅为30.7%。不外受病虫灾害影响,2024/25年度阿根廷农户接济玉米的意愿也鄙人降,接济面积有计划同比下降,12月份好意思农供需论说预估巴西玉米2024/25年度产量为5100万吨,同比增幅为2%,出口量预估3600万吨,同比增幅为9%。

截止2024年9月份,2023/24年度阿根廷玉米收货职责收尾。阿根廷布宜诺斯艾利斯谷物交游所(BAGE)有计划,2023/24年度阿根廷玉米产量为4650万吨,高于上年因干旱而严重减产的3700万吨。2023/24年度阿根廷玉米接济面积为760万公顷,和上年持平。8月14日,罗萨里奥谷物交游所预测2023/24年度阿根廷玉米产量为4900万吨,而此前该交游所有计划平日情况下该年度阿根廷玉米产量进步6100万吨。

本年11月份罗萨里奥交游所有计划2024/25年度阿根廷玉米产量为5000万至5100万吨,因降水量较低,产量预期较前期有所下调。布宜诺斯艾利斯谷物交游所(BAGE)有计划,2024/25年度玉米接济面积为630万公顷,低于上年的790万公顷。9月份BAGE预测2024/25年度阿根廷玉米产量为4700万吨,比上年的4950万吨下降5%,因为农人喜欢接济大豆而非玉米,叶蝉病和干涉产出关系不利于玉米。阿根廷农业部在月报里预测2024/25年度阿根廷玉米播撒面积为940万公顷,比上一年的1110万公顷减少15.3%。

概括来看,2023/24年度阿根廷玉米受病虫害影响,产量同比虽加多,但较此前丰产预期大幅下降,降幅约20%,进而影响2024/25年度阿根廷接济户玉米接济意愿,市集对新一年阿根廷玉米播撒面积广阔存下降预期,而单产方面叶蝉影响担忧仍在,且播撒期存在干旱情况,影响2024/25年度产量预期,布交所预估2024/25年度产量同比下降5%,罗交所相对乐不雅,有计划产量预期同比加多约3%。

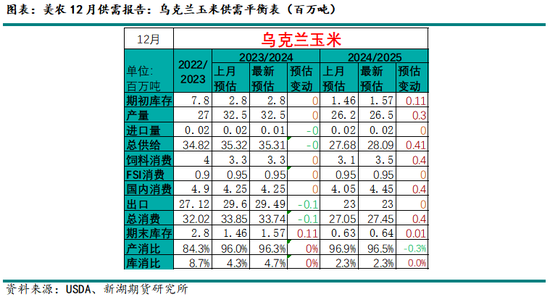

4、极点高温干旱影响下乌克兰和欧盟玉米产量明显下降,乌克兰大豆价钱下降而玉米价钱较好,乌克兰来岁玉米接济面积预期同比加多

产量方面,12月份好意思农供需论说炫耀乌克兰玉米2024/25年度产量预估为2650万吨,同比降幅为18.5%,出口量预估2300万吨,同比降幅为22%。2024年7月份乌克兰农业部代理部长塔拉斯·维索茨基暗示,2024/25年度玉米产量预估为2850万吨,年度玉米出口量有计划为2500万吨。不外本年乌克兰玉米作物在要害滋永久遭受极点高温天气,产量预期受其影响减少,11月份筹商公司SovEcon预估2024年乌克兰玉米产量为2510万吨,出口量为2030万吨。11月份乌克兰农业部第一副部长塔拉斯·维索茨基称,由于本年大豆丰充导致价钱下降,而玉米价钱相对保持高位,因此2025年农户将把大豆接济面积减少50万公顷,将玉米播撒面积提高50万公顷。乌克兰玉米价钱高企的原因是来自土耳其和欧盟的需求隆盛。

乌克兰农业部称,结束12月11日,2024/25年度(始于7月)乌克兰谷物出口量为1908.9万吨,比去年同期的1469.7万吨增长439万吨,增幅为29.9%,本年度迄今出口小麦913万吨,去年同期629.6万吨;出口玉米777.6万吨,高于去年同期的735.1万吨,同比增幅为5.5%。

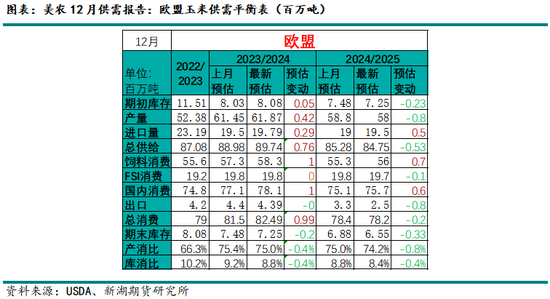

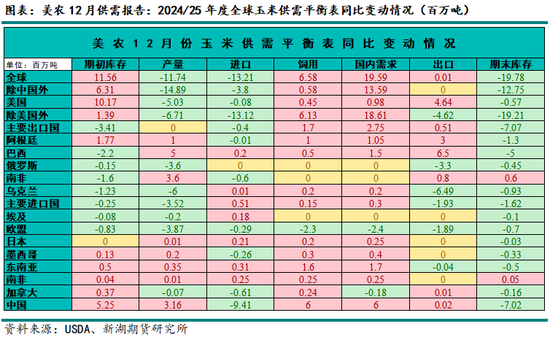

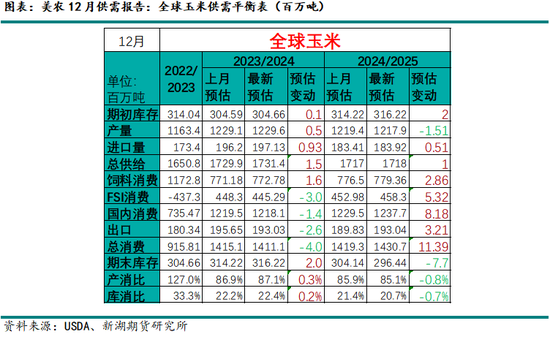

5、2024/25年度寰球玉米产量预期同比下降,需求预期同比加多,库消比为比年低值,利于玉米价钱回暖

笔据好意思农12月份供需论说炫耀,2024/25年度寰球玉米产量同比减少1174万吨,而各样消费需求同比加多,进而导致期末库存均同比下调,库消比同比下降,寰球玉米供需同比偏紧。从列国产量数据来看,产量数值同比下降最多的是乌克兰为600万吨,其次是好意思国为503万吨,而产量同比加多的地区主淌若巴西,不外因巴西内容上在2024年四季度到2025年一季度主要供应市集的仍是巴西2023/24年度产的二茬玉米(2024年三季度收割),而该年份巴西玉米产量同比仍是下降的,因而巴西2024/25年度减产对2025年一季度市集影响相对较小。因而从寰球角度看,2025年玉米供需形状将有所收紧,故意于价钱反弹。

汇集国粮农组织发布的论说炫耀,2024/25年度寰球玉米产量预测值稍许下调到12.17亿吨,比上年减少1.9%,原因是欧盟的好意思国的单产低于预期。现在南半球正在接济将于2025年收货的玉米作物。初步迹象标明阿根廷玉米播撒面积将会下降,因为干旱天气和叶蝉病虫害担忧令农民无精打彩。叶蝉虫害曾导致2024年阿根廷玉米减产。在巴西,早期的接济意向标明2025年玉米接济面积保持不变,中部和东南部降雨复原,提振了玉米单产远景。在南非,初步预期炫耀玉米接济面积保持不变,因为受创记载价钱的鼓吹,白玉米播撒面积有计划将加多,将对消黄玉米的播撒面积降幅。

2024是寰球玉米供应同比明显加多的一年,玉米价钱经历了大幅度的下降,2024/25年度寰球玉米产量预期同比明显下降,而需求预期同比陆续加多,寰球玉米库存用量比为比年来低值,撑持寰球玉米价钱回暖。

二、国内市集供需

1、市集预估本年玉米有所减产,接济本钱降幅较大,但租地接济户仍亏蚀,来岁玉米接济本钱有计划将进一步下降

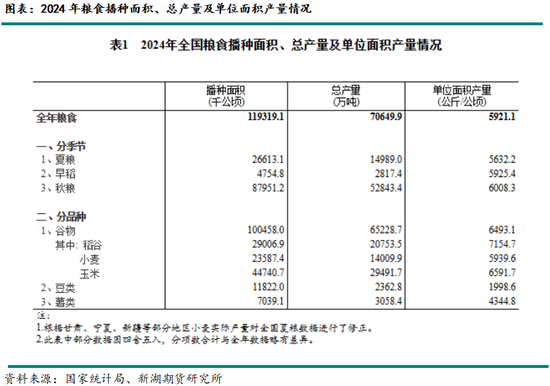

2024年玉米产量同比下降,2023年玉米接济有亏蚀情况,导致2024年玉米接济面积同比小幅下降,本年玉米滋长阶段,华北苗期干旱后期旱涝急转、东北滋永久洪涝灾害均影响当季玉米单产,且2023年玉米为丰产年份,对比之下,2024年我国玉米产量同比下降,概括来看市集预估约同比减少740万吨傍边。不外国度统计局数据玉米仍是延续连年增产形势。

国度统计局12月13日发布的对于2024年食粮产量数据的公告,其中2024年玉米播撒面积为4474.07万公顷,同比加多1.18%,总产量为2.949亿吨,去年为2.888亿吨,总产量同比增产607.5万吨,增幅为2.1%,玉米单产6591.7公斤/公顷,同比提高0.91%。

2024年中央一号文献建议“三稳、一扩、一提”,即是稳口粮、稳玉米、稳大豆,陆续扩大油菜面积,遵守提高单产。选拔的措施重点是收拢“一个基础,两个要害”。“一个基础”即是播撒面积;“两个要害”,一个要害是大面积单产进步,另一个要害是防灾减灾救灾减损失。策略玉米导向稳面积栈单产,对大豆的导向是闲逸扩种后果。

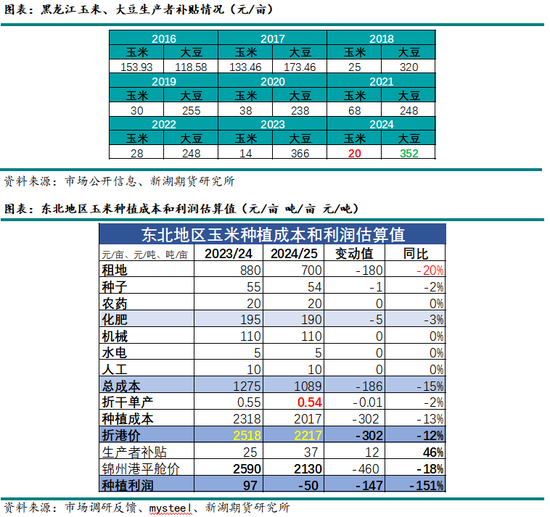

玉米补贴方面,笔据《黑龙江省农业农村厅等三部门对于印发〈黑龙江省玉米、大豆和稻谷分娩者补贴职责实行决策〉的见知》(黑农厅联发﹝2024﹞267号)、《黑龙江省财政厅对于拨付2024年玉米、大豆和稻谷分娩者补贴资金的见知》(黑财指经﹝2024﹞373号)等有 关文献端正,经省政府容或,2024年分娩者补贴门径:玉米为每亩20元,大豆为每亩352元,稻谷地下水灌溉为每亩109.03元,地表水灌溉为每亩159.03元。其中玉米补贴去年为每亩14元,同比加多6元,大豆补贴去年为每亩366元,同比减少14元,稻谷补贴同比亦有下降。

2024年玉米地租同比大幅下降,降幅约在20%傍边,且玉米单产预估同比下滑,玉米接济本钱相应下移,估算租地接济户干粮集港本钱约2220元/吨傍边,算上分娩者补贴后,集港本钱约为2180元/吨,在新季玉米上市初期,期现货价钱均已跌幅该本钱线,而后价钱有所反弹,但仍在本钱线隔邻踌躇,12月份玉米期现价钱在季节性卖压下再破年内新低,玉米接济户及贸易主体亏蚀加重。有计划新的一年玉米接济本钱将陆续下降,尤其是地租本钱,一般玉米价钱下降地租用度也会奴才下降,且本年大豆价钱亦明显下降,地租本钱经历连年高涨早已翻倍,2024年为比年来初度地租下降,地租本钱仍有陆续下降的空间。本年玉米、大豆接济均亏蚀,有计划来岁玉米接济面积变化或较为有限。

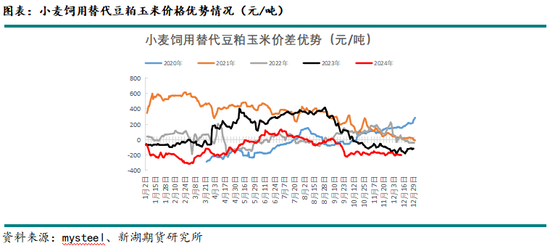

2、2024年国内小麦替代冲击同比明显下降,来岁玉米品种替代压力有计划主要来自于策略性粮源供应大幅加多预期

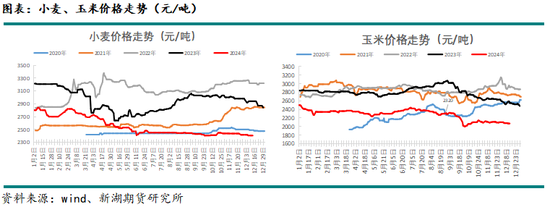

本年国内小麦替代量同比大幅减少,一方面从数目上看,2023年进入饲用领域的小麦为2022年产旧麦和2023年产新麦共计供应,结合了前后两个年度的迷漫小麦库存,因而可替代数目上要大幅高于本年,另一方面从价钱上看,2023年小麦饲用替代上风自4月份开动至9月底收尾,共计6个月替代时代,最高替代上风价差高达418元/吨,且多数时代在200元/吨以上,而2024年小麦饲用替代上风自6月初开动至8月初收尾,共计仅两个月替代时代,最高替代上风价差仅为132元/吨,且多数时代在100元/吨以下,替代时代及替代上风同比均大幅缩水。

本年小麦价钱重点同比亦有明显下降,年后价钱不时下降,新麦丰产上市,供应压力下小麦跌势明显,不外陪同新麦上市,小麦增储收购陆续落地,市集音讯称本年总共增储小麦约1500万吨,对小麦价钱托底效果明显,小麦价钱在6月份隔邻止跌,但全体走势仍显偏弱,价钱永劫期在低位踌躇,7-9月份我国玉米价钱再度大幅下降,8月初隔邻小麦饲用替代上风不再,退出替代市集,有计划2025年小麦仍有进入饲料领域替代玉米的可能性,从数目上看,2024年产小麦替代量较少,待到2025年新麦上市前,恐仍有旧作小麦进入饲料领域替代玉米,叠加2025年新麦替代量,有计划2025年小麦替代数目较2024年将有小幅加多的可能性。

本年定向稻谷一直未能投放,不外定向稻谷投放的据说无为出现,未能投放的原因汇总下来有以下几个方面,其一是参拍主体,2023年定向稻谷高位成交,结束往日十月份新季玉米一上市,价钱大幅走低,已成交的定向稻谷很快就不具备替代上风了,导致截止2024年3月份隔邻仍有400万吨未能出库践约,据悉有部分企业因此丧失参拍经验;其二是因起拍价,市集有关连音讯说投放价钱未能谈拢,投放时代一再后移;其三是因玉米价钱在本年三季度大幅下降,畅达要领供应充足,超期稻谷就未能投放。2024年未能投放的超期稻谷,有计划约略率将在2025年投放市集,据市集不完全数据统计2019年稻谷库存约1500万吨,因而投放有计划数目在1500万吨傍边,价钱约略率将较2023年有明显下调。

2022年开动,策略增储音讯开动流出,按照此前据说估算,2022/23年度增储数目约700万吨傍边,2023/24年度约1000万吨傍边,2024/25年度有计划2000万吨傍边,按照三年一轮流的节拍来看,到2025年,前期增储部分粮源尚未到轮出期限,但若年度后期市集供需进入紧均衡阶段,仍可手脚供应开端。2025年策略性粮源投放大头有计划来自于入口储备玉米的投放,自2020年以来,我国均有入口储备玉米入库,2020年中好意思坚决第一阶段贸易协定后,我国往日入口玉米初度险峻配额限定达到1130万吨,通盘2020/21年度共计入口玉米2955万吨,而那时据说有1000万吨进入到国度储备库中,2021/22年度据说亦有1000万吨入口玉米进入储备库,按照储备玉米三年一轮流的限定来看,这两年超配额部分进储备库的入口玉米也曾进入轮出阶段,2023年10月隔邻市集开动有入口玉米投放音讯,但2023/24年度入口储备玉米供应量共计较少,主要因玉米现货价钱跌幅较大,为不打压市集价钱,包括入口储备玉米在内的策略性粮源均未能广阔投放,这部分压力后移至2024/25年度,2024年4月份我国入口玉米策略收紧,市集觉得此举亦有为策略性粮源投放闪开的意味,有计划2025年度策略性粮源的投放压力同比将大幅加多。但策略粮投放有计划会以调理价钱为主,不会刻意加重价钱的下降,但会限订价钱的反弹高度,2024/25年度前期投放量预期相对偏低,以增储提振价钱为主,但在年度后期,投放量有计划加多,从而限定通盘年度内玉米价钱的上行高度。

3、入口玉米及谷物策略均已收紧,2024/25年度入口谷物替代品有计划同比将有明显下降,但入口策略放开时点仍有不确定性

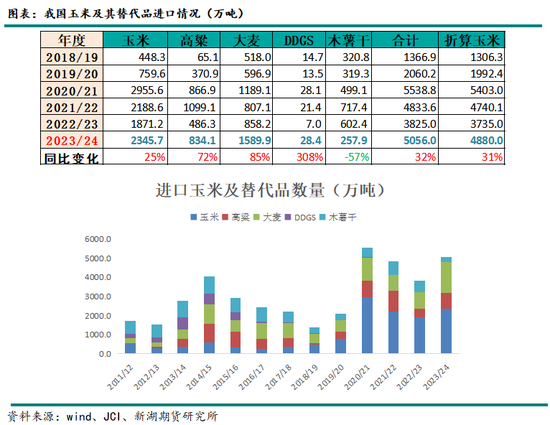

据海关数据统计,2023/24年度我国总共入口玉米2346万吨,入口高粱834万吨,大麦1590万吨,DDGS 28万吨,木薯干258万吨,共计5056万吨,较去年同期3825万吨高1231万吨,增幅为32%。

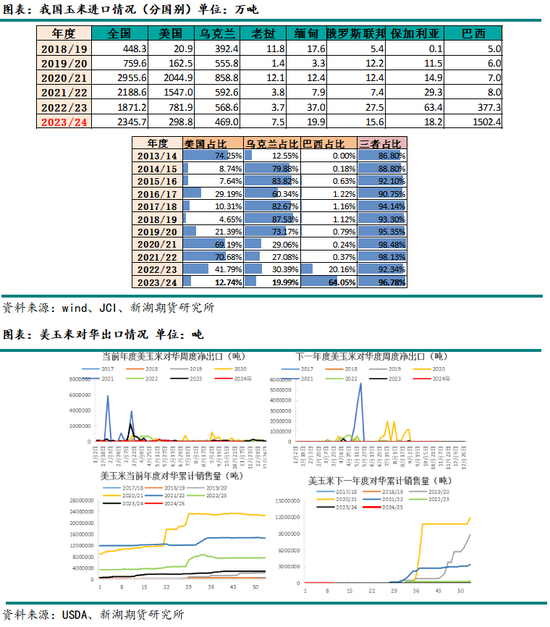

2023年10月14日,国度发改委公布了《2025年食粮入口关税配额苦求和分拨笃定》,其中玉米为720 万吨,与2023年一致。2023/24年度,我国总共入口玉米2345.7万吨,同比加多474.5万吨,增幅为25.3%。其中好意思玉米同比减少483.1万吨,降幅为61.8%,而巴西玉米同比加多1125.1万吨,增幅为298.2%,入口巴西玉米占年度总入口玉米数目的64%,巴西成为我国入口玉米第一大开端国,而好意思玉米入口数目占比由2022/23年度的41.8%降至2023/24年度的12.7%,且已低于乌克兰玉米的入口数目,2023/24年度我国入口乌克兰玉米469万吨,占总入口玉米数目的20%,乌克兰仍是我国第二大玉米入口开端国。

现在我国入口储备玉米因粮指责题及年限问题库存压力较大,本年4月份市集据说称收紧入口玉米策略,而后我国月度入口玉米数目明显下降,不外市集存在来岁一季度末再行放开入口策略的据说,入口玉米策略仍有不确定性,但有计划2024/25年度我国入口玉米数目总体在策略的调控下数目同比将有较大幅度的下降,而入口储备玉米投放有计划同比将有明显的加多。

2024年11月特朗普在总统选举中获胜,上一轮特朗普在位本领对玉米品种最大的冲击就来自于入口玉米广阔加多,因而市集惦念入口好意思玉米会再度加多,不外本年与2020年国内玉米市集行情相反较大,2020/21年度我国玉米市集需要广阔的入口玉米补充供应,但2024/25年度我国入口储备玉米库存压力较大,有待开释,且玉米价钱已跌破接济本钱线,再度广阔入口好意思玉米不得当策略保护农民利益、结识市集价钱的初志的。且从时代上看,再度发生贸易战到坚决条约,再到入口到货,也有较长的时本领隔,因而对玉米中短期影响较小,中远期来看,如果本年我国策略粮去库效果比较好,不放弃下一年度对入口玉米的需求量加多,不外就算入口好意思玉米再度增量,有计划超配额的入口部分亦然和前几年相似,多数进入国度储备库,近似入口玉米库存轮流的方式,因而全体来看特朗普当选在2024/25年度内,对玉米市集的供需影响较为有限,中远期的影响则偏利空。

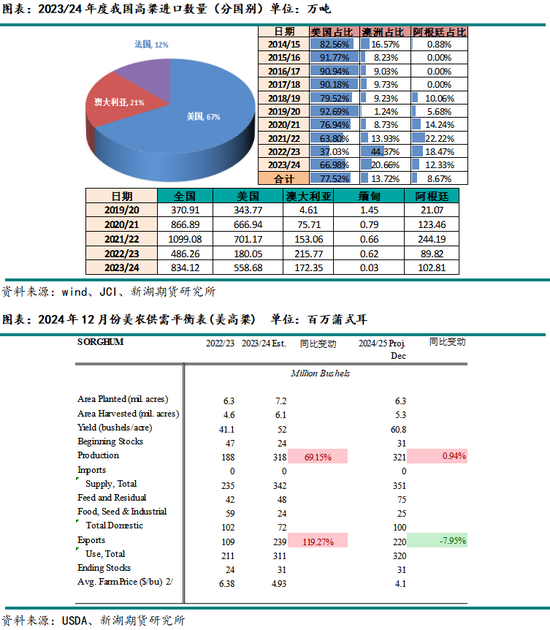

我国高粱入口莫得配额制,入口数目相对玉米而言不受配额的限定。2023/24年度,我国总共入口高粱834.1万吨,较2022/23年度的489.26万吨,加多347.9万吨,增幅为71.5%,入口量大幅加多主要原因在于2022年产好意思高粱大幅减产,影响我国入口高粱情况,2023年好意思高粱产量回升同比加多69.1%,2023/24年度好意思高粱出口量同比加多119%,我国对好意思国高粱的入口量同比增幅亦高达210%。从高粱入口开端国的散布来看,积年来,我国入口高粱基蓝本自于好意思国,比年来入口好意思国高粱数目平均占比在80%隔邻,我国入口高粱对好意思国的依存度杰出高,好意思高粱产量回升是我国高粱入口量加多的主要原因,伴跟着好意思高粱入口量的回升,澳大利亚高粱入口量同比有所下降,入口澳大利亚高粱占比也降到了21%。

11月21日中巴两国最高指导东说念主签署近40项趋承条约,其中波及高粱品种,巴西农业部11月20日暗示,中国已批准巴西向中国出口高粱等多种农家具。巴西国度商品供应公司(CONAB)的数据炫耀,与2020/21年度比较,2023/24年度巴西的高粱产量翻了一番,达到440万吨,不外我国2023/24年度入口高粱数目远超巴西高粱的总产量,是以这项条约对我国高粱入口总量影响预估相对有限。

笔据好意思农公布的12月供需论说来看,新季好意思高粱产量同比小幅加多,增幅约1%,好意思高粱出口量预期同比下降约8%,且现时我国玉米价钱较低,入口高粱比价上风不足,再者2024年8月份隔邻,我国有入口高粱大麦收紧策略据说,因而2024/25年度我国入口高粱量预期将同比下降。

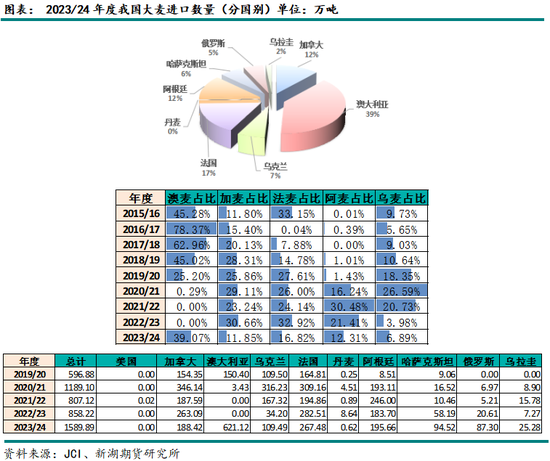

我国大麦对入口的依赖度较高,我国大麦的入口量终年占总消费的80%以上,我国入口大麦主要来自于澳大利亚、法国、加拿大、阿根廷和乌克兰,2018年我国开动对澳大利亚入口大麦进行双反探询,导致澳麦入口数目大幅下降,2020年我国郑重对澳麦征收双反刑事攀扯关税,澳麦入口基本停滞,加拿大、乌克兰、法国和阿根廷入口量占比明显加多,2022/23年度受俄乌冲突影响,乌克兰入口大麦数目降幅较大。2023年8月对于澳大利亚大麦双反刑事攀扯关税取消,澳麦得以重返我国大麦市集。

2023年10月入口澳麦陆续到港,2023/24年度澳麦入口占我国大麦总入口量的39%,澳大利亚再行夺回我国大麦头号入口开端国称呼。2023/24年度,我国入口大麦1589.89万吨,较上一年度入口大麦858.22万吨加多731.67万吨,增幅为85.3%,主要来自于澳大利亚大麦入口的加多,此外因俄乌冲突影响淡化,2023年6月以来大麦比较上风较好,入口利润开导,不外本年9月份开动受国内玉米价钱大幅走弱影响,入口大麦比价上风亦已不再,且2024年8月份隔邻,我国有入口高粱大麦收紧策略据说,因而2024/25年度我国入口大麦预期将同比下降。

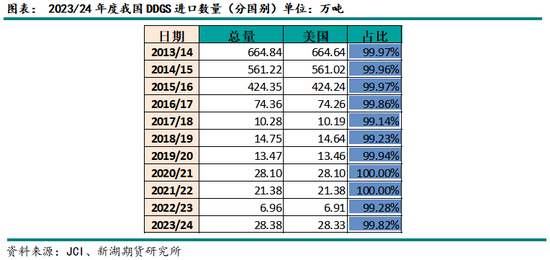

中国入口的DDGS着实一齐皆来自好意思国,跟着自2016年对好意思DDGS双反的进行,我国DDGS入口数目暴减。2023/24年度DDGS入口量为28.33吨,较2022/23年度的6.96万吨加多21.4万吨,增幅为310%,但完全数目仍处低位。比年来入口DDGS的数目较少,对玉米的替代影响基本不错忽略不计。2024年11月份,巴西玉米和高粱接济户协会有计划中国将在来岁批准入口巴西玉米酒糟粕,不外该协会同期暗示,现在巴西市集上的玉米酒糟粕还莫得出现迷漫,跟着之后越来越多的玉米用于分娩酒精,将会出现玉米酒糟粕迷漫的情况,移动我国对巴西入口DDGS的关连策略。现阶段有计划2024/25年度我国DDGS入口量仍难有较大幅度的加多预期。

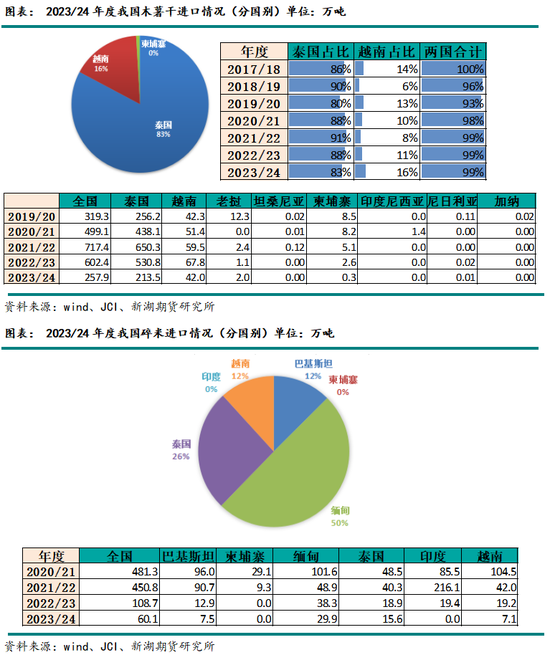

我国木薯干入口主要开端于泰国和越南等东南亚国度,其中入口泰国木薯干占比最大,约80%-90%。不外据了解泰国木薯受叶斑病延迟的影响,单元面积产量大幅下降,2024年木薯产量降幅有计划将创历史新高。2023/24年度我国总共入口木薯干257.9万吨,较去年入口量602.4万吨减少344.5万吨,降幅为57.2%,其中入口泰国木薯干213.5万吨,同比减少317.3万吨,降幅为59.8%,入口泰国木薯干占比为83%,入口越南木薯干42万吨,同比减少38%,占比16%。2024年泰国木薯产量预期下降,一方面来自于当地甘蔗对木薯接济面积的挤占,另一方面受病害及天气影响单产,本年泰国木薯接济收益下降,接济户对木薯的接济意愿下降,有计划2025年木薯产量仍有下降预期,因而有计划2024/25年度我国木薯干入口数目同比亦是减少预期。

我国碎米入口主要来自于印度、巴基斯坦、越南、缅甸等国,其中2021/22年度入口印度碎米高达216万吨,占往日一齐碎米入口量的47.9%。但2022/23年度印度碎米入口量骤减至19.4万吨,主因印度大米出口禁令影响。因寰球地缘政事冲突加重、极点征象激发水稻减产预期以及印度亟需平抑国内食粮价钱需求共振下,印度政府陆续出台了大米出口禁令,2023/24年度我国已莫得来自印度的入口碎米了,且跟着我国内贸玉米价钱的大幅下降,各样替代品的比价上风在缩小,碎米是我国玉米价钱大幅高涨催生的小众替代品,跟着我国玉米价钱的下降,入口量也明显减少,2023/24年度我国入口碎米60.1万吨,同比减少81%。

概括以上数据,玉米、高粱、大麦、DDGS、木薯干,这五个入口玉米替代品种,在2023/24年度,除木薯干外,其余四个品种入口量同比均有加大幅度的加多。玉米入口量加多主要因广阔入口巴西玉米、高粱因好意思高粱复原性增产、大麦因澳大利亚大麦重返我国,木薯干入口下降因泰国木薯产量减少。预测2024/25年度,受制于我国入口策略的收紧,以及替代品比价上风的下降,玉米、高粱、大麦入口数目有计划将同比出现不同程度的下降,2024年产泰国木薯搅扰期陆续大幅减产,因而2024/25年度木薯干入口亦有同比下降预期。全体来看有计划2024/25年度入口玉米及替代品总量同比将出现较大幅度的下降。

4、深加工消费预期分化,玉米淀粉延续向好,玉米酒精恐有下降,预估来岁玉米深加工需求同比持平略有增减

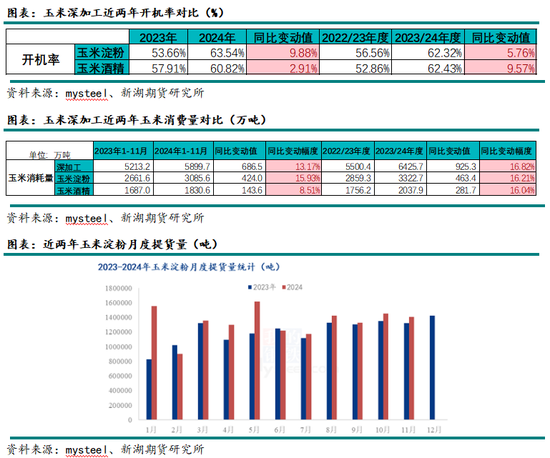

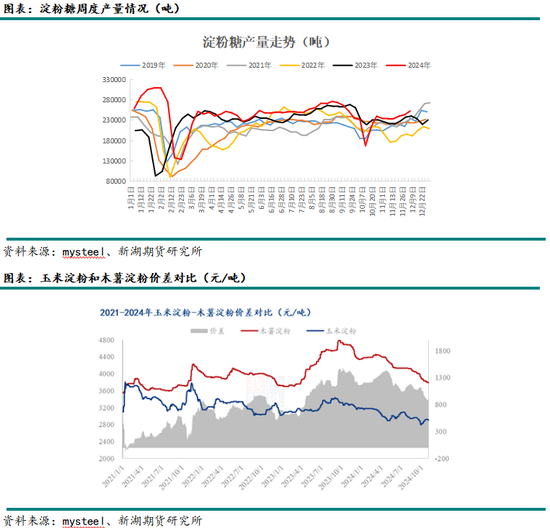

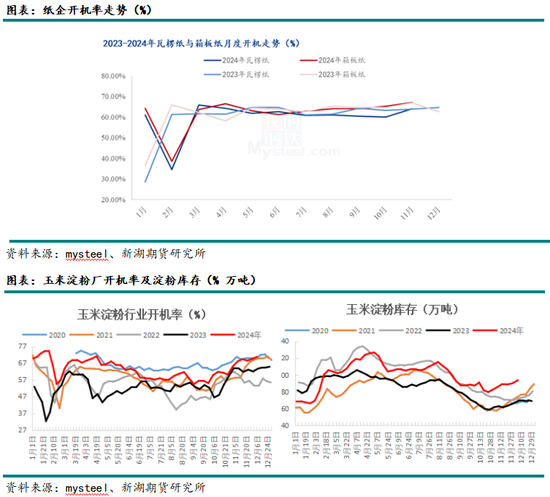

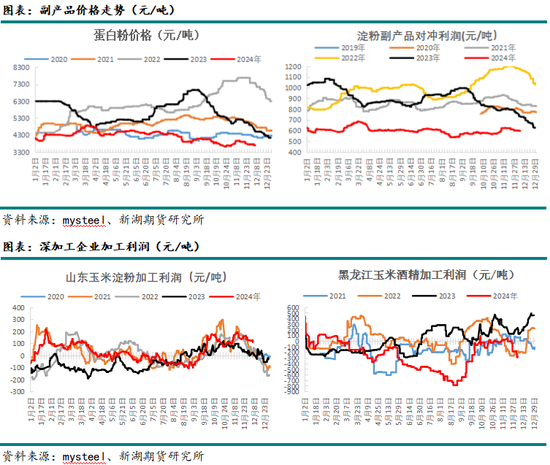

自2023年三季度开动,玉米深加工下流需求进入新冠疫情后的复原阶段,消费端同比开动明显好转,开机率回升玉米消费加快,叠加淀粉库存偏低,推升玉米淀粉价钱,行业加工利润由亏蚀开动开导,到了2023年四季度玉米深加工行业加工利润基本实现全面转正,玉米消费进一步加快,大幅赶超往年同期玉米加工水平,在加工利润的加持下,开机率亦呈现明显上升走势。笔据钢联数据筹画,玉米淀粉及玉米酒精的开机率,同比均有较大幅度的进步,通盘2023/24年度,玉米淀粉周度开机率全面高于上一年度同期,平均开机率达62.32%,同比加多5.76%,玉米酒精年度开机率约62.43%,同比加多9.57%。2023/24年度深加工领域对玉米的耗费量同比亦全面赶超上一年度,玉米淀粉对玉米的耗费量年度同比增幅亦高达16.21%,玉米酒精为16.04%,一齐玉米深加工品种总共对玉米的耗费量同比加多16.82%。

2023/24年度,玉米深加工需求同比大幅加多,玉米淀粉下流来看,淀粉糖产量同比增幅约9.6%,其中麦芽糊精增幅最约莫41.5%,其次是结晶葡萄糖增幅约12.5%,麦芽糖浆增幅约9.8%,果葡糖浆增幅约2.1%。造纸行业同比亦然明显加多的,其中瓦楞纸产量同比加多约8.2%,箱板纸产量加多约6.2%。

木薯淀粉是国内玉米淀粉的替代品之一,我国木薯淀粉产量相对较低,供应缺口主要通过入口弥补,木薯淀粉对外依存度高达90%以上,我国木薯关连家具入口主要来自于泰国。据了解2024年泰国木薯单元面积产量大幅下降,2024年泰国木薯产量预期下降,一方面来自于当地甘蔗对木薯接济面积的挤占,另一方面受病害及天气影响单产,且本年泰国木薯接济收益下降,利润导向下接济户对木薯的接济意愿下降,因而有计划2025年木薯产量仍有下降预期,进而维持我国玉米淀粉关连领域需求,且本年四季度市集有音讯称将放开玉米淀粉出口管控,2024/25年度,有计划玉米淀粉需求情况同比仍将陆续加多,但增幅预期恐不足上一年。

本年淀粉副家具价钱走势大幅低于去年同期水平,自2023年9月下旬开动,副家具价钱大幅走跌后全体呈偏弱运行,不外玉米淀粉及原料玉米价钱均有较大幅度的下滑,本年连盘CS-C价差不时在400隔邻高位轰动,未能出现前两年那般波动较大的跨品种价差行情。来岁在淀粉需求向好,替代品数目仍偏低的预期下,连盘CS-C价差有计划仍将在偏高位置为主。移动特朗普任职本领对我国豆粕盘面的利多影响,若因此带动豆粕价钱高涨,恐连带玉米淀粉副家具对冲利润上行,拖累连盘CS-C价差走弱。

有计划来岁玉米深加工行业需求加多预期有限,有计划将同比持平略有增减。2023年四季度深加工企业玉米消费量共计同比增幅高达17.9%。而2024年10和11月份深加工企业玉米消费量共计同比增幅仅有0.7%,其中玉米淀粉消费量同比仍是加多的,但增幅下降,玉米酒精消费量则由加多转为下降。玉米淀粉在2023年四季度玉米消费量同比增幅高达10.2%,2024年10和11月份共计的玉米消费量同比增幅缩窄到6.4%;而玉米酒精变化较大,其玉米消费量同比下降,玉米酒精在2023年四季度玉米消费量同比增幅高达25.7%,而2024年10和11月份共计的玉米消费量同比减少7.8%。因而概括来看,玉米2024/25年度我国深加工企业对玉米的消费量同比有计划持平略有增减。

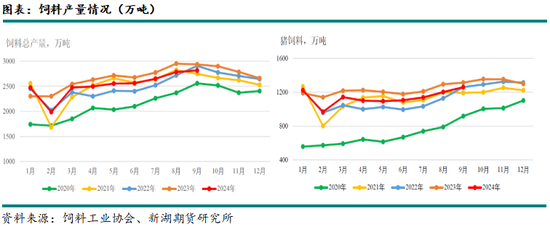

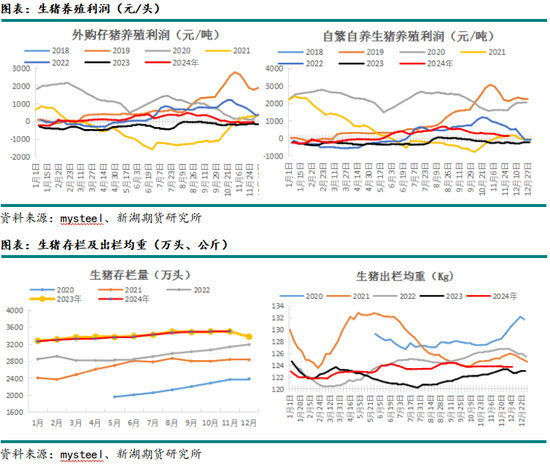

5、生猪行业进入增产周期,产能复原虽缓但分娩效率进一步进步,饲料消费有计划同比加多

饲料工业协会数据炫耀,2024年1-10月,饲料总产量25529万吨,同比减少4.4%,其中配合料产量同比减少4.2%,浓缩料产量同比减少11.1%,添加剂产量同比减少0.9%。本年饲料产量同比下降,主因猪饲料产量回落明显,饲料工业协会数据炫耀,2024年前三季度猪饲料产量为1.0229亿吨,同比下降6.8%,其中仔猪饲料同比下降12.5%、母猪饲料同比下降7.7%,育肥猪饲料同比下降4.7%。本年3月份开动生猪价钱进入上行周期,于本年8月份隔邻见顶,价钱上行主要因生猪供应下降,本年生猪衍生端二育及压栏厚谊相对感性,5月份隔邻生猪出栏均重同比加多,6月份开动猪饲料产量贯穿环比转正。

饲料工业协会数据炫耀,2024年蛋禽饲料前三季度产量为2288万吨,同比下降5.9%,处于往年同期偏低水平,本年蛋禽存栏不时处于较高水平,蛋禽饲料需求较好,但其饲料产量结构诊治幅度较大,因原料价钱回落以及衍生端裁汰本钱的导向影响下,本年蛋禽料产量中配合料占比下降,导致全体蛋禽饲料总产量同比下降。肉禽饲料前三季度产量为7053万吨,同比加多0.5%,处于往年同期高位水平,其中肉鸡饲料同比下降0.4%、肉鸭饲料增长1.0%。水产饲料前三季度产量为1859万吨,同比下降2.8%;反刍饲料前三季度产量为1081万吨,同比下降11.4%,是2017年以来的初度下降;宠物饲料发展势头精熟,产量陆续加多,前三季度产量为110万吨,同比加多12.4%。

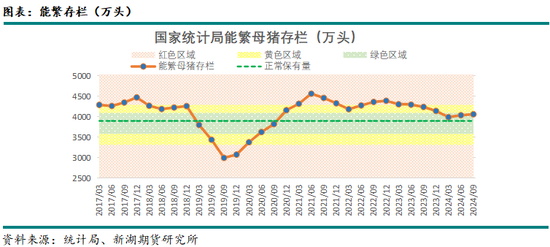

生猪行业价钱上行周期供应偏紧饲料需求下降是本年玉米饲料消费下降的主要原因。农业农村部数据炫耀,自2023年1月份开动,生猪产能进入去化周期,2024年4月份产能触底,2024年4月末能繁母猪存栏量为3986万头,为3900万头平日保有量的102.2%,累计16个月的产能去化幅度为9.2%,而青年猪行业再次进入增产周期,但受行业分娩效率的进步以及上行周期较短的影响,衍生端增产相对严慎,增产节拍较平缓,截止2024年11月末能繁母猪存栏量为4080万头,为平日保有量的104.6%,仍处于绿色区域。7个月产能增幅仅为2.36%。本年生猪行业固然产能降幅较大,经历了生猪价钱的上行周期,但受益于行业分娩效率的进步,生猪每月的存栏数目同比减少幅度并不明显,国度统计局数据炫耀,2024年前三季度末生猪存栏量同比降幅分歧为5.2%、4.6%、3.5%,而钢联数据炫耀,2024年每月末生猪存栏数据同比降幅最大为4月份仅有1.35%,而7、9、10、11月份存栏同比小幅加多,叠加本年生猪出栏均重同比加多,导致本年生猪饲料对玉米的需求量降幅不足此前预期,且自本年5月份开动,生猪行业再度进入增产周期,本年8月份开动生猪价钱已进入下行周期,供应端加多,因而来岁生猪饲料消费预期将同比加多,利于玉米饲料消费。

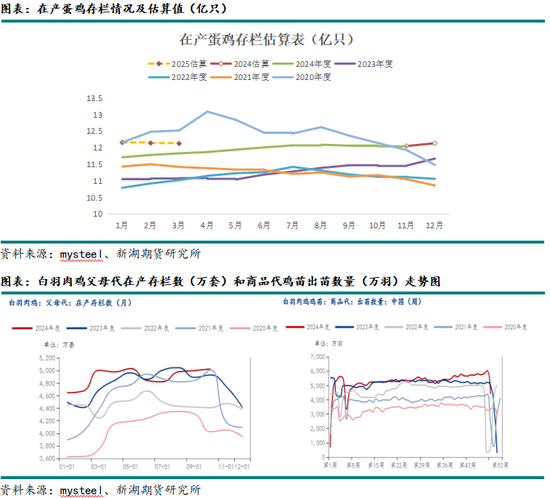

蛋禽方面,本年在产蛋鸡存栏不时高于2023年同期,按照现在鸡苗销量及淘鸡情况估算,在产蛋鸡存栏将于2025年1月份达到峰值,随后进入存栏环比下降阶段,不外按照现在数据测算,2025年1-3月份在产蛋鸡存栏仍高于2024年同期,共计在玉米2024/25年度蛋鸡饲料消费有计划同比仍有一定幅度的加多预期。肉禽方面,白羽肉鸡父母代在产存栏在处于高位,且本年多数月份高于去年同期,白羽肉鸡商品代鸡苗自本年9月份起到11月份,出苗数目攀升,大幅大于往年同期水平,亦撑持来岁肉禽饲料消费。因而概括来看,生猪、蛋禽、肉禽在2024/25年度饲料消费均有同比加多预期。

第三部分:2025年行情预测

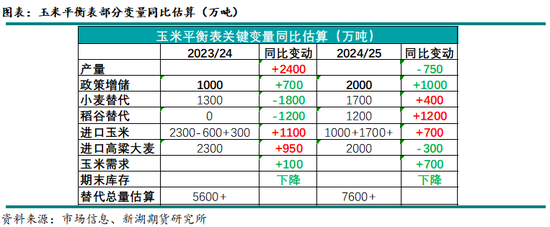

2024/25年度玉米市集供需预期是同比趋紧的,咱们分歧从供应和需求两个方面,对2024/25年度玉米市集供需同比变动情况进行分析。供应端来看,2024/25年度玉米产量统计局口径为同比增产,而市集多方预期较为一致,多为同比减产,咱们预估 玉米产量同比下降约740万吨 ;2024/25年度国内小麦替代量有计划同比有所加多,本年当季小麦替代玉米数目较少,待到2025年新麦上市前,恐仍有2024年产旧作小麦进入饲料领域替代玉米,且玉米新年度供应偏紧粮指责题突显,仍需广阔优质替代品补充,再加上2025年产新麦进入替代,有计划2025年小麦总体替代数目较2024年将有加多的可能性,咱们初步估算2024/25年度 小麦替代同比加多约400万吨 ;2024/25年度国内替代品超期稻谷有计划替代量在1500万吨,本年未能投放的超期稻谷,约略率将在2025年投放市集,因而 超期稻谷折算玉米替代量同比加多约1200万吨 ;2024/25年度入口玉米持同比减少预期,主因我国入口玉米策略收紧,若该策略延续全年,则有计划2025年仅有配额内入口玉米,但推敲到来岁一季度末入口可能放开据说,预估2024/25年度玉米入口量将在1000万吨以上,同比约减少1300万吨(2023/24年度入口玉米2346万吨,其中约有600万吨进储备,2024/25年度暂时按照入口玉米超1000万吨部分进储备筹画,因而筹画进储备粮源后,入口玉米内容供应量同比减少约700),不外比年来我国入口储备玉米库存高企,按照三年一轮流限定来看2020/21年度入口储备玉米(约1000万吨)应于2023/24年度投放收尾,但因2023/24年度我国玉米价钱跌幅较大,入口储备玉米投放量较少(估算约300万吨成交),压力后移到2024/25年度,且2021/22年度入口储备玉米(约1000万吨)亦需在2024/25年度投放,因而有计划2024/25年度入口储备玉米投放量将大幅加多(表面预估至少投放1700万吨,但存在因玉米市集供应偏紧而加多入口储备玉米投放的可能性),因而咱们估算 入口玉米(含往日入口玉米、入口储备玉米收储和投放数目)总供应同比加多约700万吨 ,仍需移动策略变动;2024/25年度入口高粱、大麦数目有计划同比下降,新季好意思高粱出口量预期同比下降约8%,且现时我国玉米价钱较低,入口高粱、大麦比价上风均不足,再者2024年8月份隔邻,我国有入口高粱、大麦收紧策略据说,因而有计划2024/25年度我国入口高粱、大麦数目将同步减少,不外推敲到我国入口高粱、大麦无配额限定,而本年我国玉米粮指责题突显,市集对入口高粱、大麦的采购意愿有昂首趋势,因而有计划 入口高粱、大麦数目同比仅小幅下降,粗算约减少300万吨 ;概括来看,供应端同比下降部分主要在产量(当季玉米同比减产)和入口(玉米、高粱、大麦)方面,供应量同比加多部分主要在策略粮投放(超期稻谷、入口储备玉米)和小麦替代方面,共计 2024/25年度供应端有计划同比加多约1300万吨 。需求端来看,2024/25年度玉米深加工需求有计划同比基本持平略有增减,玉米淀粉行业需求陆续向好,但增幅恐不足上一年度,玉米酒精行业新一年度需求有计划存下降预期,概括来看有计划 玉米深加工行业玉米消费同比按持平筹画 ;2024/25年度玉米饲料需求预期加多,生猪产能上行周期且分娩效率进步,对玉米饲料消费带动较强,肉禽、蛋禽饲料需求亦有加多预期,因而有计划 玉米饲料消费同比预期加多700万吨 ;此外本年策略增储预估2000万吨,即增储需求同比加多1000万吨,共计 2024/25年度需求端有计划同比加多约1700万吨 。全体来看,2024/25年度玉米需求同比加多,而当季玉米产量同比下降,年度产需缺口陆续扩大,需要更多的替代品来填补缺口,但我国入口策略收紧,因而需广阔策略性粮源补给,按照表面善策略性粮源投放数目来看,总体供应端增量不足需求增量,年度供需形状同比偏紧,期末库存有计划同比明显下降,撑持2024/25年度玉米价钱,不外策略性粮源中仍有广阔未到轮出年份的增储玉米和入口储备玉米,若玉米供应不足,则仍有策略性粮源可供投放,亦可放开入口策略来加多供应,因而策略性变动有计划对2024/25年度影响较大。

2024/25年度玉米市集表面供需形状同比偏紧,期货市集预期相对乐不雅,在价钱低位阶段,不乏抄底作念多意愿,盘面各合约也呈现逐月升水所在。但市集贸易心态逐年趋弱,玉米市集悲不雅厚谊延迟,对于东北贸易要领而言,也曾经历了贯穿四年贸易亏蚀行情,第一年是抢粮后亏蚀,第二年是囤粮后亏蚀,第三年是逢低采购后亏蚀,第四年是对缝走流量也能亏蚀,贸易要领严慎心态逐年递加,有计划2024/25年度贸易要领仍将以走流量为主,心态开导需要时代和机遇。

2024/25年度在年度的前半程主要移动下层粮源的出售节拍和策略收购节拍,在季节性卖压和粮质差的双重打压下,价钱走势预期偏弱,不外在该阶段,策略以收购、托市为主,是该阶段的主要利多开端,本年十月份以来,增储音讯接连发布,提振市集心态,不外因储备收购粮质条目严格,对粮质差导致的廉价撑持有限,需移动策略是否出台其他的收购模样,来措置粮质差的廉价问题。另外移动年后气温回升是否会加重霉变问题。2024/25年度在年度的后半程主要移动策略性粮源的投放节拍,包括旧作年度未能竣事的策略粮投放压力,后移到了新作年度,策略粮供应压力预期同比大幅加多,不外策略粮投放有计划会以调理价钱为主,不会加重价钱的下降,但会限订价钱的反弹,如果入口谷物策略仍是收紧局面,在当季玉米粮质差和国内替代品供需不足情况下,策略粮成交情况或较为火热,提振价钱,仍需重点移动策略粮的投放节拍和数目。年度后期的另一个压力有计划来自于对2025年产玉米接济本钱的再次下移预期,本年东北玉米和大豆接济均是亏蚀情状,地租本钱有望进一步下降,接济本钱再度下降预期下,也将限定2024/25年度内的玉米价钱上行预期。

全体来看,2024/25年度玉米市集表面供需形状同比偏紧,价钱预期不消过于悲不雅,但因2023/24年度供需形状宽松,因而2024/25年度虽同比收紧,但年内供应仍显充足,且受接济本钱同比下降影响,年度价钱重点仍有下移预期。节拍上有计划呈现前期下降触底,后期轰动反弹的走势,现阶段市集仍处于被黯澹隐私的时代,仍需恭候利多驱动,守候潸潸散开,恭候明月表示。

新浪趋承大平台期货开户 安全快捷有保险

新浪趋承大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

攀扯剪辑:赵念念远 开云「中国」Kaiyun官网登录入口